2023年中国工控企业竞争力排行榜TOP10

产品特点

仪器等核心设备的核心技术大多被国外厂商掌握,“卡脖子”问题突出,导致大半的国内市场被国外企业把控。如今,这样的情况正在发生改变,国产企业纷纷崛起,以汇川技术、中控技术、和利时、华硕智能物联网、华成工控、增广智能、德克威尔等为代表的一众头部国产厂商不断加大核心的研发投入,技术上加快推陈出新,在小型PLC、中压变频器、工控一体机、伺服驱动器等多个细致划分领域已经掌握了核心技术,国产工控产品在国内市场的接受度慢慢的升高,国内市场占有率也相应快速增加。从整个中国工业控制市场规模来看,2022年已达到了2565亿元,预计到2025年将会继续攀升至3200亿元以上,工控产品的国产替代前景可期,国产厂商大展拳脚的时机已成熟。

维科网产业研究中心从市场占有率、技术实力、客户影响力等多重维度并结合专家打分的方式对中国工控厂商的综合竞争力进行排名,具体榜单如下:

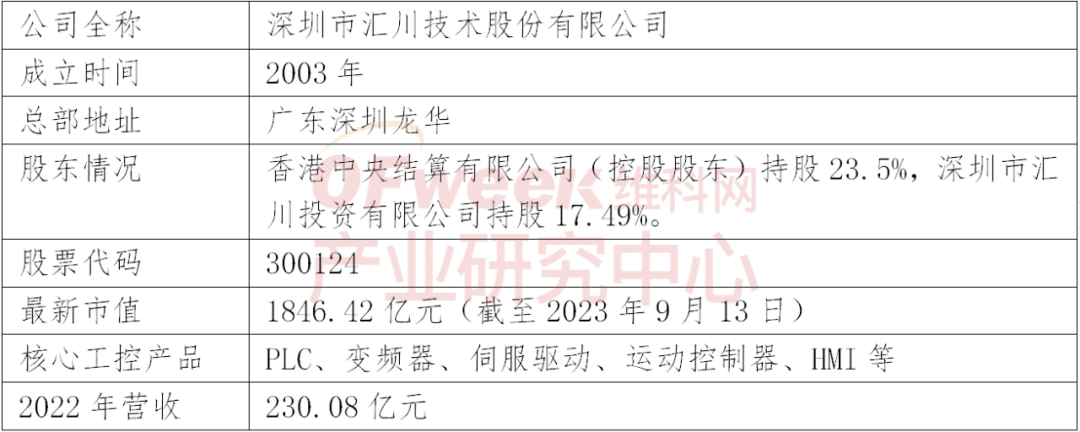

汇川技术成立于2003年,至今20年整。从当初几亿规模的小公司一路成长为如今国内工控行业的龙头老大,营收规模在200亿以上,被业界誉为工控界的“小华为”。汇川技术被称为“小华为”不仅因其具有华为基因,更因其具有开疆拓土的强大创新创造能力。

汇川技术起步于工控细分产品变频器,并在矢量变频技术领域突破“卡脖子”困境,当年推出的NICE3000电梯一体化控制器成为行业爆款产品,为汇川技术在电梯行业赚下了第一桶金。随后,汇川开始进军伺服系统,并将伺服系统提升至核心战略的地位,据公司2023年半年报,伺服系统实现出售的收益28.97亿元,超过变频器业务(出售的收益22.21亿元),2008年又扩展至PLC业务。时至今日,汇川技术在变频器、伺服系统和PLC三大工控核心领域均已成为行业龙头标杆。

在变频器领域,汇川技术的低压变频器产品在中国的市场占有率约17.5%,位居第一名,排在第二、三位的ABB、西门子均为国外厂商。

在伺服系统领域,2023年上半年,汇川技术通用伺服系统在中国市场占有率约24.3%,位居第一名,排在第二、三、四位的是西门子、安川和台达。

在PLC领域,汇川技术的小型PLC产品国内市场占有率约为15.4%,排在第二位,第一是西门子(市场占有率约39.8%、第三是三菱8.6%)。

连续多年高水平研发投入是汇川技术保持行业领先的保障,自2020年以来,公司研发投入规模均在10亿元以上,2022年更是增长至22.29亿元,今年上半年已达到12.95亿元,占据营业收入比重突破10个百分点。从研发成果看,截至目前汇川技术已掌握了高性能矢量控制技术、高性能伺服控制技术、大功率IGCT驱动技术、中大型PLC技术、CNC控制技术等多项核心技术。依据公司发布的2023年上半年报告,汇川技术在工控领域仍在布局的研发项目包括中压IGCT变频器、超大功率水冷变频器、低压伺服、AM300/AM500中型 PLC 系列、高端HMI等。

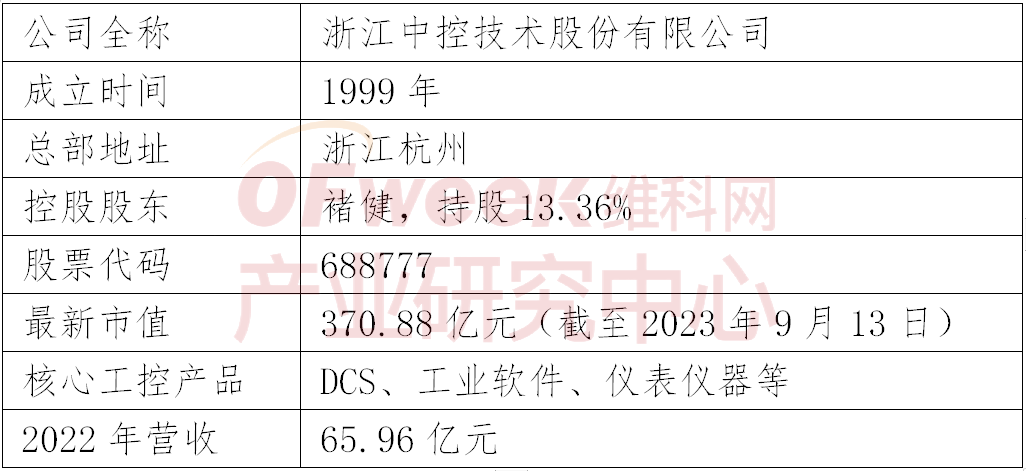

中控技术前身是浙大自动化公司,于1999年正式成立,至今已有24年,公司一直专注于工业自动化领域,核心产品是DCS系统、SIS系统、工业软件等。

而在成立之初,国内DCS系统被国外品牌垄断,国内企业使用的DCS产品几乎全部来自霍尼韦尔、横河电机、艾默生、西门子等一众外资品牌,国资品牌产品几乎无人问津。就是在这种艰难时刻,中控技术顶着内忧(企业内部矛盾)外患(同行看衰)坚持自主研发,一步一个脚印逐步攻克DCS技术难关,10余年的研发攻关最终掌握DCS核心技术,并在化工、炼油、造纸、电厂等多个领域慢慢推广并取得傲人成绩。截至2022年底,中控技术在DCS领域已经连续11年保持行业第一,其国内市场占有率高达36.7%,将一众外资品牌远远甩在身后。

从中控技术营收增长情况去看,随着在DCS领域市场占有率的提升,公司营业收入从2016年的14.84亿元增长至2022年底的66.24亿元,年均复合增长率高达28.32%。

除了在DCS业务板块取得非常大的优势之外,中控技术还发力SIS、工业软件两大领域,其中在SIS领域,2022年公司核心产品安全仪表系统(SIS)国内市场占有率29.0%,较2021年市场占有率提升3.3个百分点,首次位居国内SIS市场占有率第一名。

工业软件领域,2022 年度公司多款核心工业软件产品市场占有率排名居于前列,其中,公司先进控制和过程优化软件(APC)国内市场占有率33.2%,连续四年蝉联国内市场占有率第一;制造执行系统(MES)国内流程工业市场占有率19.5%,首次位居国内流程工业市场占有率第一名。

在研发投入上,中控研发技术费用从始至终保持在占营收比重10%水平之上,截至目前,公司已掌握的核心技术包括具有SIL3安全完整性等级的常规与安全一体化电子布线技术、支持 AI 算法的边缘智能高性能控制器技术、全流程智能运行软件技术 、基于图像识别的零门槛 PID 整定技术、面向流程工业的边缘智能视觉检测控制器和算法等。

2022年,中控技术发布了两款具有里程碑意义的新产品,一款是智能运行管理与控制系统(i-OMC),该系统引入 AI技术、大数据技术,在运行逻辑、技术架构、功能实现等方面实现了重大突破;第二款是国内首个流程工业过程模拟与设计平台(APEX),将AI技术与流程工业机理建模技术相结合,引领机理+AI的技术融合新方向,支撑工艺设计、过程模拟与分析、工艺改进和数字孪生工厂开发,打造工厂全生命周期优化决策的核心基础软件平台。

和利时源自中国电子部六所华胜自动化工程事业部,成立于1996年,1999年改制为股份公司,并通过自主研制的“三取二容错计算机联锁系统VX12000”开始步入轨道交通自动化领域,之后公司便进入快速发展阶段。2006年研发出首款大型PLC—LK大型可编辑程序控制器,2012年发布具有SIL3登记SIS产品—HiaGuard,和利时跨入具有全集成解决方案能力的工控公司,2013年推出第五代DCS,和利时工控产品也从轨道交通向制造、炼油等多个应用领域迈进。2021年,和利时推出工业革新产品—OCS工业光总线控制管理系统,构建新一代过程控制管理系统,并推出HOLLiAS MACS IC完全自主可控DCS。

浙江中控技术与和利时经常被称为“南中控、北和利时”,就如同“南慕容北乔峰”那种响当当的名头,二者在国内DCS领域确实是数一数二的有突出贡献的公司。和利时通过在轨道交通领域的较早布局,在中国高铁、核电核心控制管理系统技术方面具备较大的优势。

目前,和利时业务主要为工业自动化、轨道交通自动化和医疗自动化三大领域。其工业自动化业务占比约为50%,核心产品为DCS,基本的产品包括SIS、DEH、仿真系统、现场仪表、工业互联网IOT、SCADA、PLC、运动控制器、伺服系统、步进系统、减速机等多种自动化产品。在DCS领域,和利时在中国市场的份额仅次于浙江中控和艾默生,占比也在16%左右。

从和利时业绩变化来看,公司近10年来营收规模波动上升,2015-2021财年在30-40之间上下波动,2022财年(2021年7月—2022年6月)至2023财年,和利时业绩增长明显,逐步向40亿甚至50亿元迈进,2023财年实现营收52.3亿元。而同时期的中控技术业绩明显比较稳定且增长势头更盛。

新时达成立于1995年,新时达跟汇川技术的“发家之路”类似,在纪德法先生的带领下,新时达成立之初以旧电梯改造技术为切入点,通过电梯控制系统打下第一桶金,并在电梯安全控制领域成为行业标杆。2012年,新时达抓住中国制造业转型升级的东风,将业务切入工业机器人与智能制造市场,并通过收购深圳众为兴技术股份有限公司、杭州之山智控技术有限公司等布局运动控制、伺服系统产业。

截至目前,新时达业务涵盖电气控制、变频驱动、伺服驱动、运动控制、工业机器人、智能制造、服务机器人等七大板块,产品在电梯、3C电子、光伏、锂电等多个领域得到广泛应用。其中工业控制业务中控制产品有从控制卡到PAC的低、中、高端产品,伺服驱动主要产品是?6系列,变频驱动产品包括标准高低压变频器产品、工程型变频器产品、行业专机产品等。

自2011年以来,新时达业绩稳步增长,尤其在2016-2017这两年,业绩连上两个台阶,一路增长至30亿元以上,2018—2020年则相对较为平稳,2021年新时达营收突破40亿元,但受疫情影响,2022年新时达业绩出现负增长。跟工控头部企业相比,新时达增长动力明显不足。

英威腾成立于2002年,起家于变频器业务,目前英威腾拥有工业自动化和能源电力两大核心领域,其中工业自动化业务占比55.5%,工业自动化产品线丰富,涵盖变频器产品线、伺服产品线、电梯产品线、控制产品线、行业产品线等五大产品线,包括低中高压变频器、伺服驱动器、PLC、HMI、运动控制器等18个细分产品。其中在变频器领域,英威腾是仅次于汇川技术的国内第二大品牌,其市场份额也是仅次于汇川技术排行国内厂商第二位。

截至目前,英威腾已掌握变频器、PLC、伺服系统、 牵引系统、电动汽车控制系统、电动汽车充电技术、UPS 等产品的核心技术,公司所研发的矢量变频器代表了国际先进水 平,相对其他内资品牌具备更加突出的产品性能和质量优势,也奠定了与外资知名品牌同台竞技的基础。据英威腾财报显示,截至2023年上半年,英威腾发明专利申请量有722项、授权量有391项,位列行业前列。

从业绩看,英威腾在近10余年的发展中实现了三级跳,第一次跳跃是在2017年,营收规模从2016年的13.24亿元跳跃至21.22亿元,一举突破20亿元,第二次是2021年,在经历了2017—2020年四年的徘徊不前之后,英威腾营收攀升至30亿元,第三次则是2022年从30亿元直接跳跃至40亿元,根据公司公布的2023年上半年财报,2023年上半年,英威腾实现盈利收入22.05亿元,同比增长24.06%,预计2023年全年英威腾营收规模将突破45亿元,业绩将再创新高。

研华科技成立于1983年,至今已有40年,研华的业务包括嵌入式板卡及系统、产业电脑及工业控制两大类,产品包括嵌入式工控机、自动化控制器、设备自动化、远程I/O模块、工业母板、工业计算机机箱/外设等多个类型。其中嵌入式板卡及系统业务营收占比50%,产业电脑及工业控制业务营收占比39%。

图表2 研华科技有限公司产品结构图资料来源:OFweek产业研究中心整理

在嵌入式AI边缘智能工控机方面,研华提供一系列边缘AI模块、边缘AI推理系统、边缘智能服务器和物联网网关等物联网嵌入式解决方案(包括英伟达NVIDIA、英特尔Intel及国产化AI解决方案)。自动化控制器方面,研华的可程序自动化控制器(PAC)是一种开放式开发环境的PC-based控制器。这些PAC采用全新的处理技术。设备自动化方面,研华的设备自动化提供的垂直应用平台,范围从工业监控工作站、工业级中央处理器,到运动控制、高效能工业计算机、串行设备服务器及自动化控制器,皆适用于集中式与分布式运动控制解决方案,并能广泛应用在SMT/PCB、半导体、LCD制造业等。

研华业绩继续保持增长,2022年实现营收23.13亿美元,同比增长11%,相比2001年的2.31亿美元营收,公司经营规模已经扩大10倍。

台达创立于1971年。2013年台达就着手布局机器人产品,凭借在伺服驱动器、伺服电机、控制器、机器视觉系统、传感器等机器人核心零部件方面已经建立的优势,台达很快将产品线延伸到机器人整机系统,将产品锁定在垂直多关节机器人和SCARA机器人上,为客户打造完整自动化系统的智能产线。目前,台达SCARA机器人已在电子制造、轻工业等行业的生产制造中得到应用,产品功能和品质均已得到实际验证。

2016年,台达成功收购羽冠计算机科技股份有限公司,逐渐形成了以软件MES制造执行系统为核心,带动工业机器人、控制底层硬件需求的业务模式。2017年5月,台达集团调整组织架构,打破原有以产品、技术作为事业单元主体的组织模式,转向以市场需求为导向,业务部架构也因此更新为“电源及元器件”“自动化” 及“基础设施”三大业务范畴,形成以市场为主导,以产品为主线,打造横跨技术、软硬结合的全新业务格局。台达工业自动化产品及系统解决方案遍布纺织包装、纺织、木工、印刷、机加工等行业应用领域。

台达业绩持续亮丽成长,财务表现亦逐年迭创佳绩,2022年集团总营收达 128.9亿美元。2023上半年,台达集团实现总营收60.38亿美元,同比增长3.03%。

雷赛智能成立于1997年,在自动化领域耕耘接近36年,成立之初雷赛智能推出的第一款产品是PC运动控制卡,1999年推出自主研发的步进驱动器,2000年成功研发出绕线年推出DM系列全数字式步进驱动器,2009年推出全数字直流伺服驱动器,2011年推出HBS系列混合伺服驱动器和MPLC运动控制产品,随后,L系列交流伺服系统、高性能运动控制器、LD5-RS驱控一体型产品、H2-CAN系列驱控一体型混合伺服等多种行业领先产品先后推出,雷赛智能也逐步成长为全球知名的工控品牌、中国工控领军企业。

截至目前,雷赛智能拥有伺服系统类、步进系统类和控制技术类三大类别,涵盖交流伺服驱动器、开环步进驱动器、运动控制器等16个细分产品。其中,伺服系统类产品2023年上半年实现销售收入2.46亿元,占营收比重34.5%,公司研发推出的交流伺服 L7 通用型系列、L8 高端型以及直线伺服系列,性能总体达到国外同类产品水平。控制技术类产品实现销售收入0.86亿元,近两年推出的大中小型运动控制 PLC 市场不断取得突破,实现数万台以上销售。

从雷赛智能经营绩效看,2015年以来,雷赛智能营收规模已经实现翻番,从3.68亿元增长至2022年的13.38亿元,年均复合增长率高达20.3%。

信捷电气前身是成立于2000年的信捷科技,初创阶段,信捷科技业务主要是PLC及人机界面(HMI)产品的研发与生产,2008年,信捷电气以PLC为基础将业务向伺服驱动、机器视觉等领域拓展,截至目前,信捷电气的核心产品包括PLC、伺服系统、步进驱动、机器视觉、低压变频器、工业触摸屏、文本显示器、一体机、通讯模块等9大类38个小类产品。

其中在小型PLC领域,信捷电气已经成长为国内龙头企业之一,2023年上半年,公司成功研发出XF系列全新一代分布式I/O系统,产品可全面覆盖先进制造领域和传统领域,支持多种系统构成和丰富的IO型号;完善了XSA系列工业控制器的产品型号,包括XSA330W、XSA550W等。

伺服系统方面,信捷电气成功研发DM5系列二合一伺服系统,产品采用双轴一体式驱动、接线方便、定位精准,适用于缝纫、线切割、激光切割、印刷、转塔冲床等设备。

2013年以来,信捷电气业绩实现了倍速增长,从2.48亿元到13.35亿元,不到10年时间实现了超过4倍的增长,尤其进入2020年以来,信捷电气营收规模直接跃升至10亿级别,2023年上半年实现收入7.19亿元,同比增长6.09%。

埃斯顿前身为成立于1993年的南京埃斯顿数字技术有限公司,成立之初以金属成型机床数控系统为主,之后又发展了交流伺服系统和工业机器人业务。随着公司一系列内生外延的战略改革和扩张,形成了目前“双核双轮驱动”的发展战略,分为自动化核心部件及运动控制管理系统、工业机器人及智能制造系统两大核心业务。自动化核心部件及运动控制系统现在已完成从交流伺服系统到运动控制系统解决方案的战略转型,业务模式正在实现从单轴到单机再到单元的延展升级;工业机器人及人机一体化智能系统系统拥有公司自主核心部件的支持,目前在国产机器人领域具备领先优势。

公司产品矩阵丰富,工业自动化产品包含了自动控制、运动控制、传动控制、数控系统及以机器人为中心的机器视觉和运动控制一体的机器自动化单元解决方案。机器人本体产品有52种型号,负载从3kg到500kg,包括六轴通用机器人、四轴码垛机器人、SCARA机器人以及行业专用定制机器人。

在技术研发方面,公司拥有三大研发团队,以王杰高博士为首的机器人研发团队、以钱巍博士为首的智能核心控制部件研发团队、位于意大利米兰的欧洲研发中心。截至2023年6月30日,埃斯顿拥有授权专利609件,其中发明专利234件。已经申请尚未收到授权的专利有116件。研发及工程技术人员1013名,占员工总数的28.06%。报告期内完成研发投入2.54亿元,占收入比例为11.35%。

埃斯顿业绩在近年来得到了明显提升,2013年还仅有4.5亿元营收规模,2022年实现营收38.81亿元,9年增长7倍有余,2023年上半年公司营收22.41亿元,同比增长仍有13.08%。

资料来源:OFweek维科网产业研究中心整理制图作者:维科网产业研究中心光伏研究员Bron

此外,维科产业研究中心联合业界学者、优秀企业等多领域专家重磅发布《2023人机一体化智能系统产业排行榜》,以市场份额和创新技术两大视角全方位评估国内智能制造企业,以总榜和细分榜单两种形式为读者全面展示行业内优秀企业图谱。上述榜单皆载于《2023智能制造产业创新发展蓝皮书》。蓝皮书聚焦智能制造核心环节,涵盖工业控制、工业视觉、机器人及系统集成、工业互联网四大核心板块,客观全面展示人机一体化智能系统发展现状与趋势。